お読みいただきありがとうございます。ミズサキです。

会社員や公務員の場合、所得税は給料やボーナスなどから源泉徴収(天引き)されており、税金の精算も年末調整で完了する場合がほとんどです。

自分で税金の計算をする機会はあまりないのではないでしょうか。

「いくら払っているのか知らない」

「複雑で、どう計算しているのかわからない」

という方もいらっしゃるかもしれません。

しかし、20代で仕事を始めるとすると、30年以上あるいは40年以上、ずっと払い続けることになるお金です。

どういう仕組みでいくら払っているのか、できれば理解しておきたいものです。

そこで今日は、私(ミズサキ)の所得を例に、源泉徴収票を見ながら、一般的なサラリーマンの所得税の計算の流れを解説したいと思います。

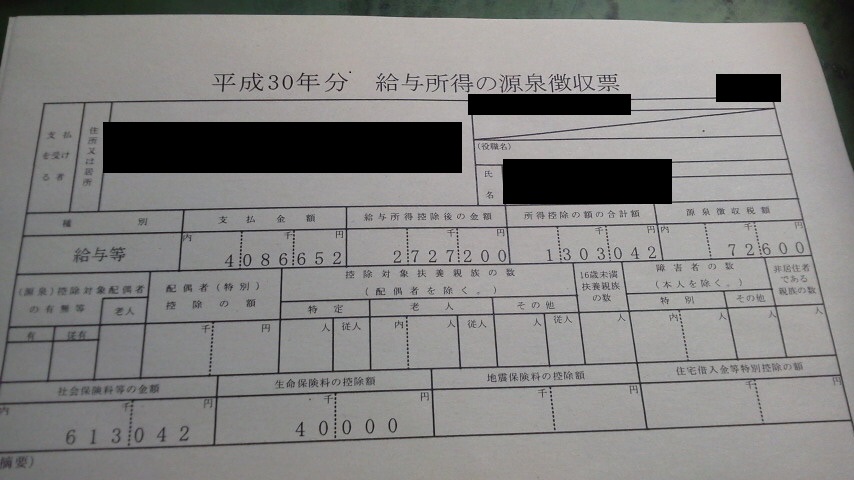

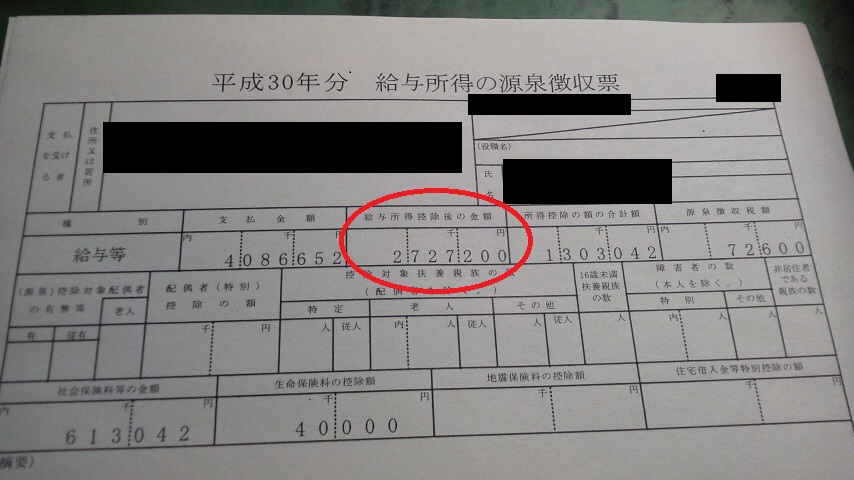

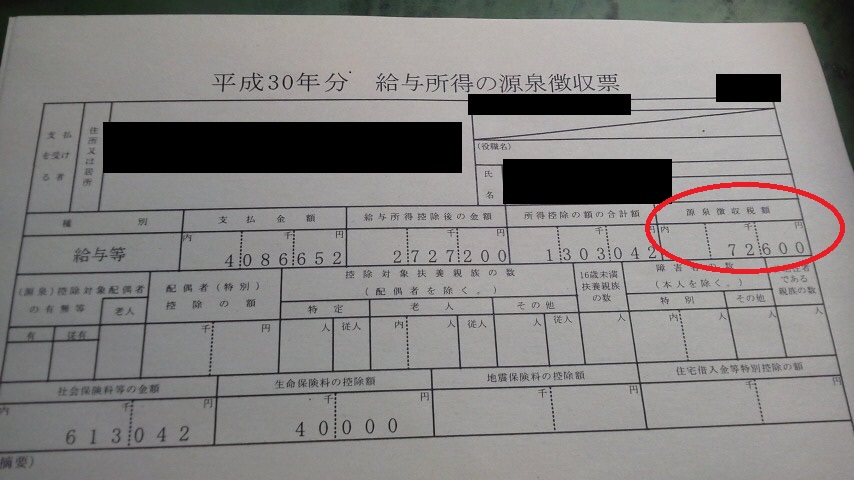

↓これが、私が先月勤務先からもらった源泉徴収票です。

一般的なサラリーマンの所得税計算の流れ

収入が、1か所からの給与所得のみという一般的なサラリーマンの場合、所得税の計算は次のような流れで行います。

支払金額-給与所得控除=給与所得

給与所得-所得控除=課税所得(給与以外の課税所得がない場合)

(課税所得×所得税率-控除額)-税額控除=所得税額

順番に計算していきましょう。

支払金額(総収入金額、年収)

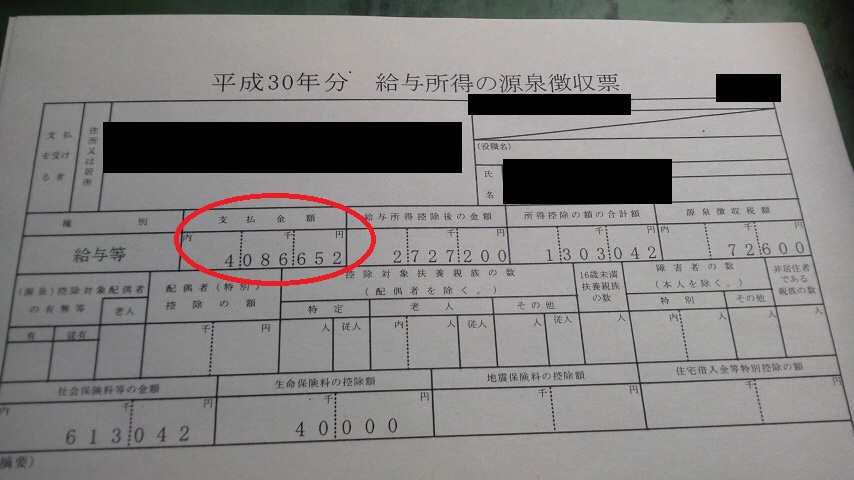

源泉徴収票の「支払金額」欄を見ると、

4,086,652円

これが毎月の給料、手当、残業代、賞与(ボーナス)などを1月から12月まで1年分すべて合計した金額です。

当然ながら、所得税、住民税、社会保険料などを差し引く前の総支給額です。

ただし、通勤手当(非課税)は含みません。

これが、いわゆるサラリーマンの年収(額面年収)です。

給与所得控除と給与所得金額

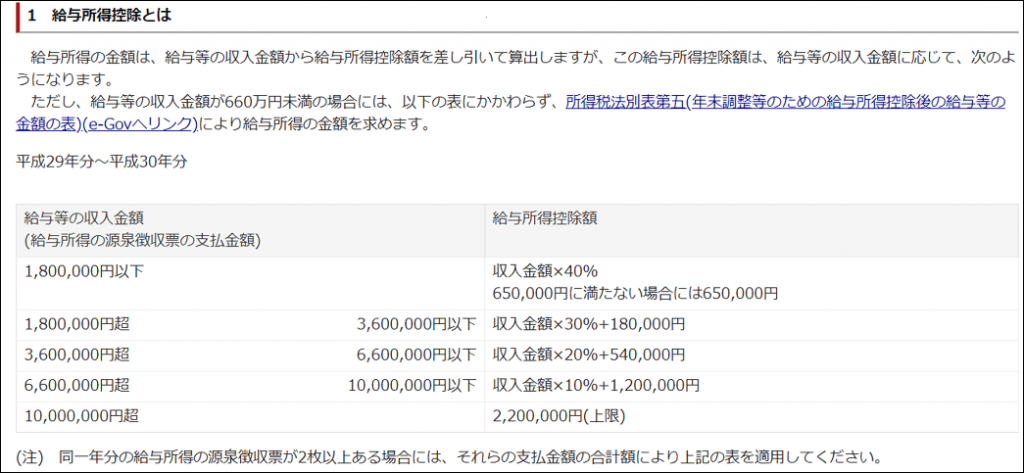

給与所得控除については、国税庁のウェブサイトを見ると計算方法が書いてあります。

計算式が載っていますが、収入金額660万円未満の場合には、別途所得税法に別表5というものが定められているようです。

そこで、サイトのリンクをクリックしてみますが、

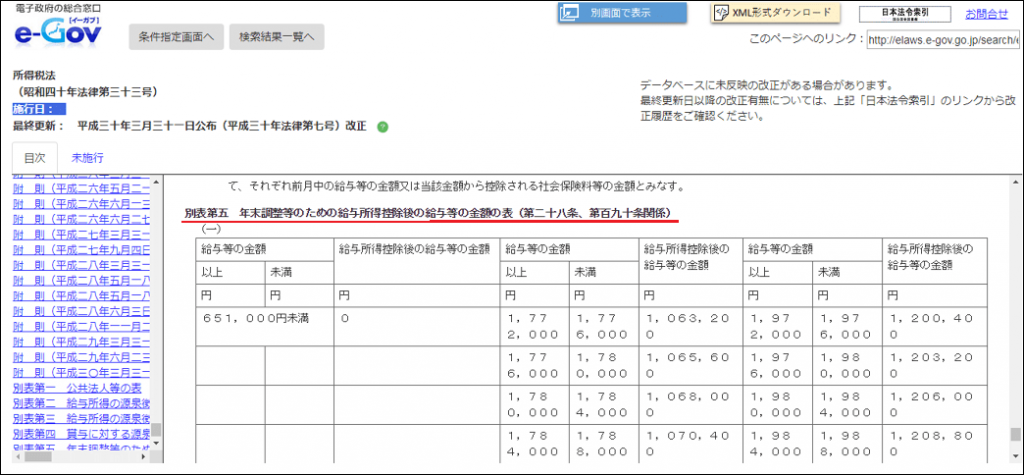

しょうがないので探してみると、みつかりました(電子政府の総合窓口e-Gov 所得税法)。

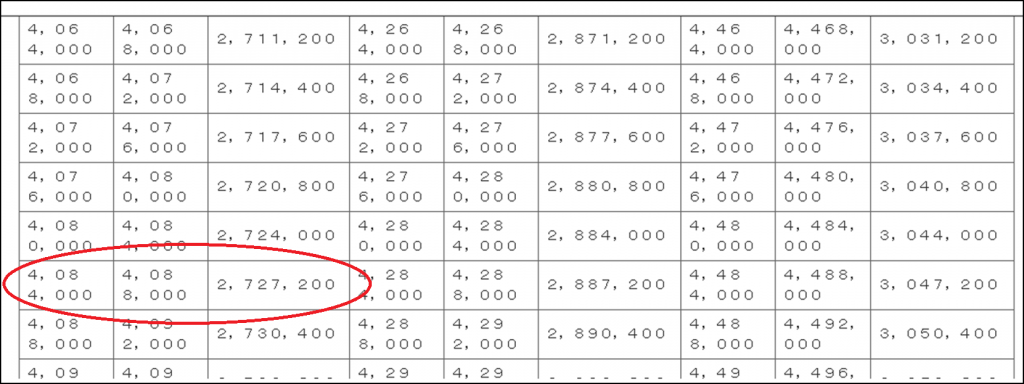

下に進んでいくと、

タイトル行が見えないですが、

給与等の金額4,084,000円以上4,088,000円未満について、「給与所得控除後の給与等の金額」

つまり給与所得額が、2,727,200円

これが課税対象となる給与所得額です。

源泉徴収票の金額と一致します。

給与所得控除の金額は、4,086,652円-2,727,200円=1,359,452円ということになります。

ちなみに国税庁のページに載っていた表で計算すると、

「3,600,000円超 6,600,000円未満」の計算式により、

4,086,652円×20%+540,000円=1,357,330円

実際の控除額(別表5による場合)は、本来の計算式による場合よりも、2,122円分多く控除してもらえたようです。

別表5の金額を拾っていくと、

- 年収100万円のとき、給与所得額 35万円(課税割合 35.0%)

- 年収200万円のとき、給与所得額122万円(課税割合 61.0%)

- 年収300万円のとき、給与所得額192万円(課税割合 64.0%)

- 年収400万円のとき、給与所得額266万円(課税割合 66.5%)

- 年収500万円のとき、給与所得額346万円(課税割合 69.2%)

- 年収600万円のとき、給与所得額426万円(課税割合 71.0%)

課税される割合(給与所得額/年収)は、年収が上がるにしたがって上昇することがわかります。

ちなみに国税庁ウェブサイトの本来の計算式で、給与所得額=年収-給与所得控除額を計算してみると、

- 100万円-100万円×40% = 60万円

- 200万円-(200万円×30%+18万円)=122万円

- 300万円-(300万円×30%+18万円)=192万円

- 400万円-(400万円×20%+54万円)=266万円

- 500万円-(500万円×20%+54万円)=346万円

- 600万円-(600万円×20%+54万円)=426万円

年収200万円以上の場合、区切りのいいところでは、どちらで見ても同じになるみたいです。

所得控除と課税所得

副業による雑所得などがない一般的なサラリーマンの場合、給与所得額から所得控除を差し引いた金額が、課税所得額となります。

どのような金額を差し引けるかは、国税庁のウェブサイトで説明されていますので、詳細をご覧になりたい方は、ご確認ください。

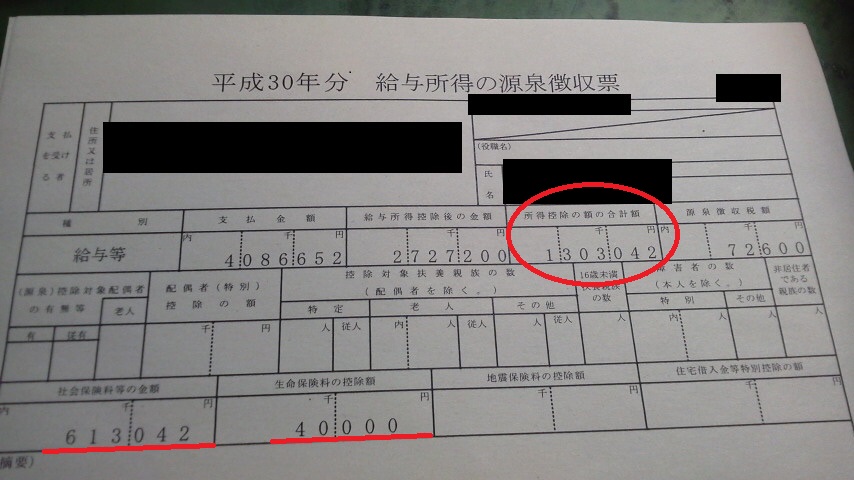

私が控除できたのは、以下の4つです。

(1)基礎控除

特に要件はなく、誰でも一律に適用されます。控除額は380,000円です。

(2)社会保険料控除

自分や生計を一にする配偶者の公的医療保険や公的年金等の保険料を支払った場合、その全額を控除できます。

私の場合は、613,042円です。

(3)生命保険料控除

生命保険料、介護医療保険料、個人年金保険の保険料を支払った場合に、そのうちの一定金額を控除できます。

私は個人年金保険料を支払ったので、40,000円です。

(4)障害者控除

障害者に該当するため、270,000円控除を受けることができます。

上記4つを合計すると私の所得控除の合計は、

380,000円+613,042円+40,000円+270,000円=1,303,042円

源泉徴収票の「所得控除の額の合計額」の金額と一致します。

したがって、給与所得額2,727,200円-所得控除額1,303,042=1,424,158円となり、

千円未満の端数を切り捨てた金額1,424,000円が課税所得になります。

あとは所得税率をかけるだけのはず。

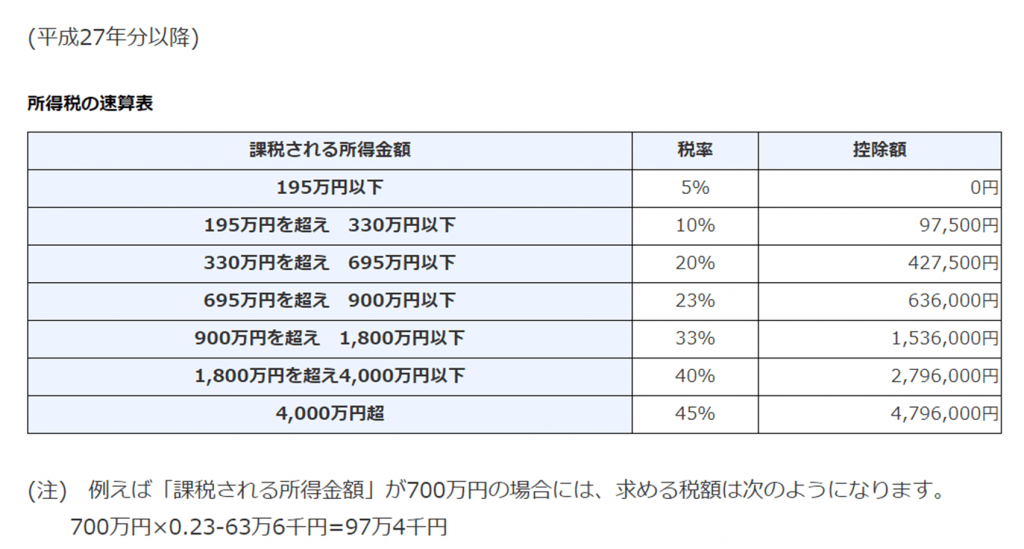

所得税額の計算

国税庁ウェブサイトに所得税率表が載っています。

これを使うと私の所得税は、

1,424,000円×5%=71,200円

となるはずなのですが、

源泉徴収票の「源泉徴収税額」を見ると、

72,600円

1,400円合いません。

なぜ?

実は、平成25年以降、東日本大震災の復興施策のための復興特別所得税が課されているのです。

復興特別所得税=基準所得税額×2.1%なので、

私の場合、71,200円×2.1%=1495円となり、

百円未満の端数を切り捨てた、1,400円が復興特別所得税になります。

したがって、71,200円+1,400円=72,600円が納める所得税の総額となり、

源泉徴収票の金額と一致しました。

自分のお金に対する理解を深めよう

いかがだったでしょうか?

私は、自分の計算した所得税の金額が、源泉徴収票の金額と一致したときは、とても気持ち良かったです。

自分の知らなかったことを理解できると、世界が広がったみたいで、とても充実した気分になります。

みなさんもぜひ、自分の払っている所得税を計算してみてください。

お金に対する姿勢が変わるきっかけになりますよ。

最後までお読みいただきありがとうございます。